Información exógena tributaria DIAN

La Información exógena tributaria DIAN, también conocida como Medios magnéticos DIAN es la información presentada por personas jurídicas y naturales, sobre las operaciones realizadas con sus clientes, usuarios u otros que intervienen en el desarrollo del objeto social de la empresa. Esta información se envía periódicamente a la DIAN a través de servicios electrónicos.

Este reporte busca efectuar cruces y estudios de información para fiscalización y control de los tributos pagados por los contribuyentes.

La DIAN establece el grupo de obligados a suministrar información tributaria a la DIAN y señala el contenido, características técnicas para la presentación y se fijan los plazos para la entrega aquí:

- Para el año 2021 (a presentar en 2022) en la resolución 098 del 28 de octubre de 2020, modificada con la resolución 000147 del 7 de diciembre de 2021.

- Para el año 2022 (a presentar en 2023) en la Resolución 000124 de 2021

- Para el año 2023 (a presentar en 2024) la resolución 01255 del 26 de octubre de 2022

Contents

- 1 Proceso con Numera

- 2 Precios de Medios Magnéticos

- 3 Obligados a presentar el reporte

- 4 Reportes anuales

- 4.1 Formatos

- 4.2 Formatos a presentar

- 4.3 Características de cada formato

- 4.3.1 Tabla de códigos para campos

- 4.3.2 Conceptos

- 4.3.3 1001 versión 10: Pagos y Abonos en cuenta y retenciones practicadas

- 4.3.4 1003 versión 7: Retenciones en la fuente que le practicaron

- 4.3.5 1004 versión 7: Descuentos tributarios solicitados

- 4.3.6 1005 versión 7: Impuesto a las ventas IVA por pagar descontable

- 4.3.7 1006 versión 8: Impuesto a las ventas por pagar generado e impuesto al consumo

- 4.3.8 1007 versión 9: Ingresos Recibidos

- 4.3.9 1008 versión 7 : Saldos de cuentas por Cobrar

- 4.3.10 1009 versión 7: Saldo de Cuentas por Pagar

- 4.3.11 1010 versión 8: Información de socios, accionistas, comuneros, cooperados y/o asociados.

- 4.3.12 1011 versión 6: Información de declaraciones tributarias

- 4.3.13 1012 versión 7: Información de las declaraciones tributarias, acciones y aportes e inversiones en bonos, certificados, títulos y demás inversiones tributarias

- 4.3.14 1013 versión 8: Información de los fideicomisos que administran

- 4.3.15 1014 versión 2: Pagos o abonos en cuenta y retenciones practicadas con recursos del fideicomiso

- 4.3.16 1019 versión 9: Movimiento en cuenta corriente y/o ahorro

- 4.3.17 1020 versión 8: Información de inversiones en CDT

- 4.3.18 1021 versión 7: Información de fondos de inversión colectiva

- 4.3.19 1022 versión 9: Aportes voluntarios a pensiones, cuentas de ahorro AFC y Cuentas de ahorro AVC

- 4.3.20 1023 versión 6: Consumos con tarjetas de crédito

- 4.3.21 1024 versión 6: Ventas con tarjetas de crédito

- 4.3.22 1026 versión 6: Préstamos bancarios otorgados

- 4.3.23 1028 versión 7: Personas fallecidas

- 4.3.24 1032 versión 9: Información de enajenaciones de bienes y derechos a través de notarias

- 4.3.25 1034 versión 6: Información de estados financieros consolidados

- 4.3.26 1035 versión 7: Entidades subordinadas o controladas nacionales

- 4.3.27 1036 versión 8: Entidades subordinadas o vinculadas del exterior

- 4.3.28 1037 versión 7: Elaboración de facturación por litógrafos y tipógrafos

- 4.3.29 1038 versión 6: Información de las sociedades creadas

- 4.3.30 1039 versión 6: Sociedades liquidadas

- 4.3.31 1041 versión 6: Información de bolsa de valores

- 4.3.32 1042 versión 7: Información de comisionistas de bolsas

- 4.3.33 1056 versión 10: Pagos o abonos en cuenta por secretarios generales que administran recursos del tesoro

- 4.3.34 1058 versión 9: Ingresos recibidos con cargo al fideicomiso o patrimonio autónomo

- 4.3.35 1159 versión 8: Información de convenios de cooperación con organismos Internacionales

- 4.3.36 1476 versión 10: Información de registros catastrales y de Impuesto Predial

- 4.3.37 1480 versión 9: Información Vehículos

- 4.3.38 1481 versión 10: Impuesto de Industria y Comercio, Avisos y Tableros – ICA

- 4.3.39 1647 versión 2: Ingresos recibidos para terceros

- 4.3.40 2273 versión 2: Depósitos de títulos valores y rendimientos o dividendos cancelados

- 4.3.41 2274 versión 1: Fondo de Cesantías

- 4.3.42 2275 versión 1: Ingresos no constitutivos de renta ni ganancia ocasional

- 4.3.43 2276 versión 3: Información de rentas de trabajo y de pensiones

- 4.3.44 2277 versión 1: Fondos de Pensiones Obligatorias

- 4.3.45 2279 versión 2: Código único institucional (CUIN) Entidades Públicas

- 4.3.46 2280 versión 1: Deducción empleadas víctimas de la violencia

- 4.3.47 2574 versión 1: Información de no causación del impuesto al carbono por certificación de carbono neutro

- 4.3.48 2575 versión 1: Donaciones recibidas y certificadas por entidades no contribuyentes

- 4.3.49 2625 versión 1: Información de concesiones y asociaciones público privadas - APP

- 4.3.50 2631 versión1: Resoluciones administrativas relacionadas con obligaciones tributarias del orden municipal o distrital

- 4.3.51 5247 versión 1: Pagos o abonos en cuenta y retenciones practicadas en contratos de colaboración empresarial

- 4.3.52 5248 versión 1: Ingresos recibidos en contratos de colaboración empresarial.

- 4.3.53 5249 versión 1: IVA descontable en contratos de colaboración empresarial

- 4.3.54 5250 versión 1: IVA generado e Impuesto al Consumo en contratos de colaboración empresarial

- 4.3.55 5251 versión 1: Saldo en cuentas por cobrar a 31 de diciembre en contratos de colaboración empresarial

- 4.3.56 5252 versión 1: Saldo en cuentas por cagar a 31 de diciembre en contratos de colaboración empresarial

- 5 Obligados a presentar el reporte

- 6 Auditorías

Proceso con Numera

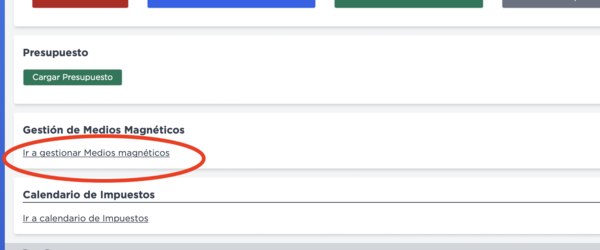

Desde el home de la empresa, al final de la página, puedes gestionar los medios magnéticos

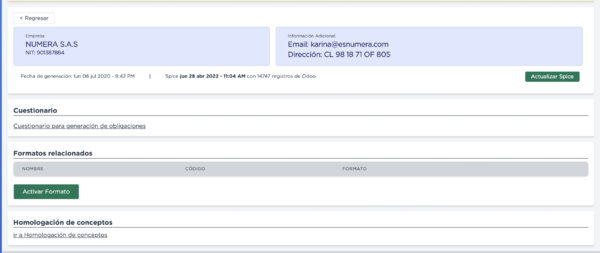

Podrás actualizar Spice para tomar los datos más recientes del año anterior, activar los formatos, ver la homologación de cuentas, y ver los medios magnéticos generados: se descargan en excel listos para revalidar en la DIAN.

Numera ha creado una homologación de cuentas base para que todos los medios se generen automáticamente, pero tu podrás editarlas o agregar a otros conceptos de formatos desde la página de homologación.

Precios de Medios Magnéticos

Hemos definido como precio de lanzamiento 100.000 precios por empresa. Para las firmas que tienen más de una empresa se hace un 30% descuento, quedando en 70.000 por empresa por este año.

Obligados a presentar el reporte

Entidades

- Año gravable 2021: Ver art. 1 de la Resolución 000070 de 2019 los obligados a presentar información exógena son:

- Año gravable 2022: Ver art 1 de la Resolución 000124 de 2021

En general, los responsables son

- Personas naturales y asimiladas que hayan superado topes de ingresos en el año gravable actual y el anterior

- Personas jurídicas, sociedades y asimiladas, y demás entidades públicas y privadas que hayan superado topes de ingresos en el año gravable actual y el anterior

- Personas naturales y jurídicas y asimiladas, públicas y privadas, obligados a practicar retenciones por el año 2020.

- Establecimientos permanentes de personas naturales no residentes y de personas jurídicas y entidades extranjeras

- Entes públicos del Nivel Nacional y Territorial del orden central y descentralizado contemplados en el artículo 22 del Estatuto Tributario, no obligados a presentar declaración de ingresos y patrimonio.

- Secretarios Generales

- Personas o entidades que celebren contratos de colaboración empresarial como: Consorcios, uniones temporales, contratos de mandato, administración delegada, contratos de exploración y explotación de hidrocarburos, gases y minerales, joint venture, cuentas en participación y convenios de cooperación con entidades públicas.

- Sociedades Fiduciarias

- Entidades Financieras

- Fondos de Cesantías

- Fondo de Pensiones

- DECEVAL

- Bolsas de Valores

- Comisionistas de Bolsa.

- Cámaras de Comercio

- Registraduría Nacional del Estado Civil.

- Notarios

- Quienes elaboren facturas de venta o documentos equivalentes.

- Obligados a presentar estados financieros consolidados.

- Residentes fiscales colombianos que tengan control sobre una entidad del exterior sin residencia fiscal en Colombia (ECE).

- Alcaldías, distritos y gobernaciones.

- Autoridades catastrales

- Entidades públicas o privadas que celebren convenios de cooperación y asistencia técnica para el apoyo y ejecución de sus programas o proyectos, con organismos internacionales.

- Entidades no contribuyentes y no contribuyentes declarantes.

- Responsables del impuesto nacional al carbono.

- Concesiones y asociaciones público privadas – APP.

En Numera hemos desarrollado los reportes que deben presentar las personas naturales y jurídicas establecidas en los numerales 1 a 3.

Fechas de Presentación

Las fechas de presentación depende de si las empresas son grandes contribuyentes o personas Jurídicas y Naturales, lo puede encontrar aquí. Para el año 2022:

El calendario para Grandes Contribuyentes es:

| ÚLTIMO DÍGITO | FECHA |

|---|---|

| 1 | 02 de Mayo de 2023 |

| 2 | 03 de Mayo de 2023 |

| 3 | 04 de Mayo de 2023 |

| 4 | 05 de Mayo de 2023 |

| 5 | 08 de Mayo de 2023 |

| 6 | 09 de Mayo de 2023 |

| 7 | 10 de Mayo de 2023 |

| 8 | 11 de Mayo de 2023 |

| 9 | 12 de Mayo de 2023 |

| 0 | 15 de Mayo de 2023 |

Las fechas para personas jurídicas y naturales son:

| ÚLTIMOS DÍGITOS | FECHA |

|---|---|

| 01 a 05 | 16 de Mayo de 2023 |

| 06 a 10 | 17 de Mayo de 2023 |

| 11 a 15 | 18 de Mayo de 2023 |

| 16 a 20 | 19 de Mayo de 2023 |

| 21 a 25 | 23 de Mayo de 2023 |

| 26 a 30 | 24 de Mayo de 2023 |

| 31 a 35 | 25 de Mayo de 2023 |

| 36 a 40 | 26 de Mayo de 2023 |

| 41 a 45 | 29 de Mayo de 2023 |

| 46 a 50 | 30 de Mayo de 2023 |

| 51 a 55 | 31 de Mayo de 2023 |

| 56 a 60 | 01 de Junio de 2023 |

| 61 a 65 | 02 de Junio de 2023 |

| 66 a 70 | 05 de Junio de 2023 |

| 71 a 75 | 06 de Junio de 2023 |

| 76 a 80 | 07 de Junio de 2023 |

| 81 a 85 | 08 de Junio de 2023 |

| 86 a 90 | 09 de Junio de 2023 |

| 91 a 95 | 13 de Junio de 2023 |

| 96 a 00 | 14 de Junio de 2023 |

Reportes anuales

Los reportes de información exógena se realizan por medio de formatos XML. Estos formatos son diligenciados, generalmente, con información que provee la contabilidad de una entidad. Cada formato se compone de columnas con solicitud de información. Es elaborada por el contribuyente y luego validada en un Prevalidador en excel que se descarga de la plataforma de la DIAN, que genera el archivo en XML.

En Numera pretendemos generar un archivo CSV que condense la información de cada formato para que los usuarios puedan validarla, y trasladarla al pre-validador de la DIAN.

Formatos

Formatos a presentar

Las personas naturales y jurídicas y entes públicos deben presentar los siguientes formatos:

Diríjase a este link en la pregunta 3 "¿Quiénes están obligados a presentar?" B. ¿Que deben Presentar?https://www.dian.gov.co/impuestos/sociedades/ExogenaTributaria/Presentacion/Paginas/default.aspx

Características de cada formato

Las características de los formatos puede consultarla en la Resolución 000070 de 2019. En Numera hemos desarrollado una propuesta de formato que, en general, aplican para los contribuyentes establecidos en el título V de dicha resolución. Cada uno de ellos tiene una estructura y está compuesto por:

Tabla de códigos para campos

Las tablas de códigos sirven como identificador de algunos campos (es decir que el campo solo permite cualquiera de los códigos establecidos) y aplican para todos los formatos. Los campos que deben ser reportados con códigos son:

Tipo de documento

Los valores posibles son:

| Código | Tipo de documento |

|---|---|

| 11 | Registro civil de nacimiento |

| 12 | Tarjeta de identidad |

| 13 | Cédula de ciudadanía |

| 21 | Tarjeta de extranjería |

| 22 | Cédula de extranjería |

| 31 | Nit |

| 41 | Pasaporte |

| 42 | Tipo de documento Extranjero |

| 43 | Sin identificación del exterior o para uso definido por la DIAN |

Conceptos

Los conceptos agrupan los datos y valores que se reportan el formato, para que las múltiples cuentas contables o información de la empresa, sea reportada en un código estándar. A diferencia de los códigos, los conceptos son únicos por cada formato, y se refieren a información financiera. Un ejemplo de ello es que en

1001 versión 10: Pagos y Abonos en cuenta y retenciones practicadas

1003 versión 7: Retenciones en la fuente que le practicaron

El objetivo de este formato es reportar las retenciones que practicaron terceros a la compañía, conocidas como "retenciones a favor" y generalmente se generan en las operaciones de ventas

- ¿Es entregado por Numera?*

Sí

Conceptos

Los conceptos que tagrupan la información a reportar son:

| Código | Descripciñon | Cuenta contable | Tipo de búsqueda |

|---|---|---|---|

| 1301 | Retención por salarios prestaciones y demás pagos laborales, en el Concepto 1301. | 13550501, 13551601 | Valor débito menos crédito del periodo |

| 1302 | Retención por ventas, en el Concepto 1302. | ||

| 1303 | Retención por servicios, en el Concepto 1303. | ||

| 1304 | Retención por honorarios, en el Concepto 1304. | ||

| 1305 | Retención por comisiones, en el Concepto 1305. | ||

| 1306 | Retención por intereses y rendimientos financieros, en el Concepto 1306. | ||

| 1307 | Retención por arrendamientos, en el Concepto 1307. | ||

| 1308 | Retención por otros conceptos, en el Concepto 1308. | ||

| 1309 | Retención en la fuente en el impuesto sobre las ventas, en el Concepto 1309. | ||

| 1310 | Retención por dividendos y participaciones, en el concepto 1310. Sin incluir el valor reportado en el concepto 1320 | ||

| 1311 | Retención por enajenación de activos fijos de personas naturales ante oficinas de tránsito y otras entidades autorizadas, en el Concepto 1311. | ||

| 1312 | Retención por ingresos de tarjetas débito y crédito, en el Concepto 1312. | ||

| 1313 | Retención por loterías, rifas, apuestas y similares, en el Concepto 1313. | ||

| 1314 | Retención por impuesto de timbre, en el Concepto 1314. | ||

| 1320 | Retención por dividendos y participaciones recibidas por sociedades nacionales art. 242-1 del E.T. en el concepto 1320. Este valor no debe incluirse en el concepto 1310. |

Formato

La información con la que construimos la estructura del formato establecida con el prevalidador publicado por la DIAN es:

| Concepto | Tipo de documento | Número identificación del formato | DV | Primer apellido del informado | Segundo apellido del informado | Primer nombre del informado | Otros nombres del informado | Razón social informado | Dirección | Código dpto. | Código mcp | Valor acumulado del pago o abono sujeto a retención en la fuente | Retención en la fuente que le practicaron |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Concepto según al tabla de conceptos | Datos del tercero | Datos del tercero | Datos del tercero | Datos del tercero | Datos del tercero | Datos del tercero | Datos del tercero | Datos del tercero | Datos del tercero | Datos del tercero | Datos del tercero | Valor de los ingresos a nombre del tercero (créditos menos débitos de la cuenta contable 4) | Valor de las retenciones asociadas al concepto, a nombre del tercero (débitos menos crédito de la cuenta contable asociada al concepto) |

1004 versión 7: Descuentos tributarios solicitados

1005 versión 7: Impuesto a las ventas IVA por pagar descontable

1006 versión 8: Impuesto a las ventas por pagar generado e impuesto al consumo

1007 versión 9: Ingresos Recibidos

1008 versión 7 : Saldos de cuentas por Cobrar

1009 versión 7: Saldo de Cuentas por Pagar

1010 versión 8: Información de socios, accionistas, comuneros, cooperados y/o asociados.

1011 versión 6: Información de declaraciones tributarias

1012 versión 7: Información de las declaraciones tributarias, acciones y aportes e inversiones en bonos, certificados, títulos y demás inversiones tributarias

1013 versión 8: Información de los fideicomisos que administran

1014 versión 2: Pagos o abonos en cuenta y retenciones practicadas con recursos del fideicomiso

1019 versión 9: Movimiento en cuenta corriente y/o ahorro

1020 versión 8: Información de inversiones en CDT

1021 versión 7: Información de fondos de inversión colectiva

1022 versión 9: Aportes voluntarios a pensiones, cuentas de ahorro AFC y Cuentas de ahorro AVC

1023 versión 6: Consumos con tarjetas de crédito

1024 versión 6: Ventas con tarjetas de crédito

1026 versión 6: Préstamos bancarios otorgados

1028 versión 7: Personas fallecidas

1032 versión 9: Información de enajenaciones de bienes y derechos a través de notarias

1034 versión 6: Información de estados financieros consolidados

1035 versión 7: Entidades subordinadas o controladas nacionales

1036 versión 8: Entidades subordinadas o vinculadas del exterior

1037 versión 7: Elaboración de facturación por litógrafos y tipógrafos

1038 versión 6: Información de las sociedades creadas

1039 versión 6: Sociedades liquidadas

1041 versión 6: Información de bolsa de valores

1042 versión 7: Información de comisionistas de bolsas

1056 versión 10: Pagos o abonos en cuenta por secretarios generales que administran recursos del tesoro

1058 versión 9: Ingresos recibidos con cargo al fideicomiso o patrimonio autónomo

1159 versión 8: Información de convenios de cooperación con organismos Internacionales

1476 versión 10: Información de registros catastrales y de Impuesto Predial

1480 versión 9: Información Vehículos

1481 versión 10: Impuesto de Industria y Comercio, Avisos y Tableros – ICA

1647 versión 2: Ingresos recibidos para terceros

2273 versión 2: Depósitos de títulos valores y rendimientos o dividendos cancelados

2274 versión 1: Fondo de Cesantías

2275 versión 1: Ingresos no constitutivos de renta ni ganancia ocasional

2276 versión 3: Información de rentas de trabajo y de pensiones

2277 versión 1: Fondos de Pensiones Obligatorias

2279 versión 2: Código único institucional (CUIN) Entidades Públicas

2280 versión 1: Deducción empleadas víctimas de la violencia

2574 versión 1: Información de no causación del impuesto al carbono por certificación de carbono neutro

2575 versión 1: Donaciones recibidas y certificadas por entidades no contribuyentes

2625 versión 1: Información de concesiones y asociaciones público privadas - APP

2631 versión1: Resoluciones administrativas relacionadas con obligaciones tributarias del orden municipal o distrital

5247 versión 1: Pagos o abonos en cuenta y retenciones practicadas en contratos de colaboración empresarial

5248 versión 1: Ingresos recibidos en contratos de colaboración empresarial.

5249 versión 1: IVA descontable en contratos de colaboración empresarial

5250 versión 1: IVA generado e Impuesto al Consumo en contratos de colaboración empresarial

5251 versión 1: Saldo en cuentas por cobrar a 31 de diciembre en contratos de colaboración empresarial

5252 versión 1: Saldo en cuentas por cagar a 31 de diciembre en contratos de colaboración empresarial

Obligados a presentar el reporte

Entidades

Según el art. 1 de la Resolución 000070 de 2019 los obligados a presentar información exógena son:

- Personas naturales y asimiladas que hayan superado topes de ingresos en los años gravables el 2019 y/o 2020

- Personas jurídicas, sociedades y asimiladas, y demás entidades públicas y privadas que hayan superado topes de ingresos en los años gravables el 2019 o 2020.

- Personas naturales y jurídicas y asimiladas, públicas y privadas, obligados a practicar retenciones por el año 2020.

- Establecimientos permanentes de personas naturales no residentes y de personas jurídicas y entidades extranjeras

- Entes públicos del Nivel Nacional y Territorial del orden central y descentralizado contemplados en el artículo 22 del Estatuto Tributario, no obligados a presentar declaración de ingresos y patrimonio.

- Secretarios Generales

- Personas o entidades que celebren contratos de colaboración empresarial como: Consorcios, uniones temporales, contratos de mandato, administración delegada, contratos de exploración y explotación de hidrocarburos, gases y minerales, joint venture, cuentas en participación y convenios de cooperación con entidades públicas.

- Sociedades Fiduciarias

- Entidades Financieras

- Fondos de Cesantías

- Fondo de Pensiones

- DECEVAL

- Bolsas de Valores

- Comisionistas de Bolsa.

- Cámaras de Comercio

- Registraduría Nacional del Estado Civil.

- Notarios

- Quienes elaboren facturas de venta o documentos equivalentes.

- Obligados a presentar estados financieros consolidados.

- Residentes fiscales colombianos que tengan control sobre una entidad del exterior sin residencia fiscal en Colombia (ECE).

- Alcaldías, distritos y gobernaciones.

- Autoridades catastrales

- Entidades públicas o privadas que celebren convenios de cooperación y asistencia técnica para el apoyo y ejecución de sus programas o proyectos, con organismos internacionales.

- Entidades no contribuyentes y no contribuyentes declarantes.

- Responsables del impuesto nacional al carbono.

- Concesiones y asociaciones público privadas – APP.

Auditorías

Hemos creado auditorías que permiten validar que la información a reportar de medios magnéticos sea consistente con otro tipo de información que se ha declarado o reportado en la DIAN.

Validaciones con impuestos

La primera validación que realizamos es que la entidad nos haya entregado (radicado) los impuestos de todos los periodos del año. Con ellos "cruzamos" la información de los medios magnéticos:

- IVA - Formulario 300

- Retención en la fuente - Formulario 350

- Declaración de renta - Formulario 110