Retención en la fuente

La retención en la fuente (Retefuente) es un mecanismo de recaudo del impuesto de renta, que opera mediante la retención de un porcentaje del pago de las compras de bienes o servicios a los proveedores. Para los autoretenedores, quien vende se auto-retiene este impuesto.

Si bien la retención en la fuente que realiza la empresa que compra es un anticipo de impuesto de renta para quien vende, es requerido por ley emitir certificados de la retención que el comprador pagó a la DIAN para que el proveedor pueda descontar esas retenciones.

Contents

Forma de recaudo

Quien compra retiene un porcentaje de la base de la factura de su proveedor y paga ese impuesto a la DIAN. Para el vendedor este impuesto es un anticipo del impuesto de renta del año.

Formulario de impuestos

Para declarar este impuesto, la DIAN dispone el formulario no. 350. En este formulario se unen la declaración de retención en la fuente, autorretenciones en la fuente y las retenciones por IVA. Aquí se visualiza el formulario no. 350 publicado por la DIAN https://www.dian.gov.co/atencionciudadano/formulariosinstructivos/Formularios/2020/Formulario_350_2020.pdf

Toda la información que se condensa en esta página es del formulario no. 350

Impuesto Retención en la fuente en Numera

Radicar Liquidación de impuestos

Ingresa aquí para ver el proceso de radicación de impuestos

Responsabilidad

Numera identifica que una empresa o persona natural es responsable de retención en la fuente cuando su RUT porque en la casilla no.53, tienen la responsabilidad. “07- Retención en la fuente a título de rent”

Para todas las empresas que tengan esta responsabilidad y que desde el home de la empresa activen el botón de liquidar impuestos, Numera calculará la propuesta de impuesto y la auditoria de impuestos el primer día del mes de vencimiento, a partir de la información del software contable de la empresa. Mientras el estado del impuesto no cambie de Preparado se volverá a calcular diariamente en función de los cambios que tenga el periodo de cálculo.

Estado de un impuesto

Revisa aquí cuales con los estados de los impuestos.

Lectura de impuestos

En Numera hemos automatizado la lectura del formulario de retención en la fuente. Con ella validaremos los datos presentados en los formularios de impuestos para que la gestión de impuestos sea en línea y completamente documentada. Los usuarios deben cargar a Numera los formularios de impuestos de Retención en la fuente una vez han sido presentados en la DIAN.

Intellectio recibirá el radicado del usuario e identificará la información del impuesto. Con esta información del formulario radicado se revisará el estado en la DIAN y la congruencia con la propuesta de impuesto realizada por Numera.

Numera lee estos datos en las liquidaciones de impuestos:

Declarante

Numera identifica los datos de quien presentó el impuesto validando el NIT y el Dígito de verificación

Periodicidad y Periodo

Los impuestos los hemos dividido de acuerdo a su periodicidad, es decir, cada cuándo se presenta el impuesto en el año. Como la retención en la fuente sólo tiene un lapso de periodicidad la hemos denominado "RETENCION EN LA FUENTE MENSUAL".

El periodo indica el no. de vez en la que se presenta un impuesto, de acuerdo a la periodicidad. La retención en la fuente como es mensual, tiene 12 periodos. Numera identifica el periodo de un formulario de retención en la fuente de acuerdo a las casillas no. 1 y 3, que detallan el año y el periodo respectivamente.

Comparación de casillas

En la lectura de los formularios validamos que el impuesto preparado por Numera sea consistente con el impuesto presentado. Este proceso lo hacemos comparando los valores reportados en las casillas 25 a 87 del formulario no. 350 presentado en la DIAN. El resultado es un reporte de auditoría con las diferencias.

Lectura de estados de impuestos en la DIAN

En Numera pretendemos documentar todo el proceso de liquidación con revisiones y análisis de diferentes roles dentro del proceso contable. Para ello recibimos en la VURV los formularios en todos las etapas que la DIAN tiene disponible para los contribuyentes. Al radicar Intellectio lee el estado que tiene el impuesto en la DIAN y lo cruza contra el estado que tiene en Numera, informando a el Contador de los inconsistencias en los mismos.

Preparado

Consideramos un impuesto preparado cuando está liquidado automáticamente por Numera.

Borrador

Cuando el impuesto preparado se diligencia y guarda en la plataforma de la DIAN, se genera un "borrador", y si se habilitan las firmas queda "en trámite firmas". El impuesto no es el definitivo y está sujeto a cambios.

La diferencia entre un impuesto en "borrador" y "en trámite firmas", es que el "borrador" contiene una marca de agua con la denominación "Borrador" y el impuesto en trámite de firmas contiene una marca de agua con la denominación "en trámite firmas", y un número en la casilla no. 996 "Espacio para el número interno de la DIAN / Adhesivo". Ambos formularios los hemos incluído en el estado "Borrador".

El usuario radica en Numera el PDF del formulario no. 350 descargado de la DIAN como una liquidación de impuestos, y Numera identifica que la retención en la fuente está en estado "borrador" con las siguientes validaciones:

- Ell NIT y el Dígito de verificación de la empresa que se encuentra en la casilla no. 4 del formulario no. 350 son consistentes con el NIT de la empresa.

- El periodo de presentación en las casillas 1 y 3 del formulario no. 350 corresponde al periodo del impuesto preparado

- La casilla no. 997 "Espacio exclusivo para el sello de la entidad recaudadora" del formulario, está vacía.

El no. de formulario de este borrador (casilla 4 del formulario no. 350) es el que almacenamos como no. de formulario del impuesto, y que será base para identificar otros estados de los impuestos.

Presentado

Cuando el impuesto se presenta en la DIAN, con o sin firmas, pasa a presentado. Se evidencia en el formulario porque tiene la marca de agua “recibido”.

El usuario radica en Numera el PDF del formulario no. 350 descargado de la DIAN como una liquidación de impuestos, y Numera identifica que un impuesto está en estado "presentado" con estas validaciones:

- Ell NIT y el Dígito de verificación de la empresa que se encuentra en la casilla no. 4 del formulario no. 350 son consistentes con el NIT de la empresa.

- El periodo de presentación en las casillas 1 y 3 del formulario no. 350 corresponde al periodo del impuesto preparado

- El no. de formulario de la casilla no. 4 del formulario no. 350 es igual al no. de formulario del borrador cargado en el estado anterior.

- La casilla no. 997 "Espacio exclusivo para el sello de la entidad recaudadora" tiene sobre puesto un logo que indica que el impuesto se encuentra "Firmado" y contiene una "Fecha Acuse de Recibido". La fecha que refleja esta casilla corresponde a la fecha en la que se presentó el impuesto, que servirá para que Numera compruebe si el impuesto se presentó oportunamente.

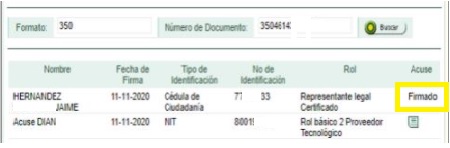

- El reporte Consulta Firmas Documento generado desde la DIAN indica que está "Firmado" en la columna "Acuse".

Pagado

Una vez se presenta el impuesto, se debe generar un recibo de pago (formulario no. 490) que habilita los pagos pse, TIDIS (Título de devolución de impuesto) o en ventanilla de bancos (si el impuesto generó valor a pagar en la casilla no. 88). Aquí se visualiza el formulario no. 490 de la DIAN https://www.dian.gov.co/atencionciudadano/formulariosinstructivos/Formularios/2020/Formulario_490_2020.pdf. La retención en la fuente se realiza por medio de dos pagos, uno por retención en la fuente y otro por retención de iva. En Numera permitimos que se carguen varios pdf de pago y sumamos los valores pagados

El usuario radica en Numera el PDF del formulario no. 350 descargado de la DIAN como una liquidación de impuestos y Numera

- Identifica un pago de retención en la fuente siguiendo estos pasos en el formulario no. 490:

- Valida que el pago ha sido efectuado a nombre de la empresa, comparando el NIT y el Dígito de verificación que se encuentra en la casilla no. 5.

- Comprueba que efectuó un pago de retención en la fuente, cuando la casilla no. 2 tiene el concepto 62.

- Valida el periodo pagado en la casilla no. 1 y 3 de año y periodo del año respectivamente.

- Identifica qué el "no. de formulario" de la casilla no. 29 del formulario no. 490, corresponda al "no. de formulario" que se evidencia en la casilla no. 4 del formulario no. 350 del mismo periodo.

- Comprueba que el valor de la casilla no. 36 del formulario no. 490, corresponda a ca silla no. 78 del formulario no. 350

- Identifica un pago de retención de iva siguiendo estos pasos en el formulario no. 490:

- Valida que el pago ha sido efectuado a nombre de la empresa, comparando el NIT y el Dígito de verificación que se encuentra en la casilla no. 5.

- Comprueba que efectuó un pago de retención en la fuente, cuando la casilla no. 2 tiene el concepto 61.

- Valida el periodo pagado en la casilla no. 1 y 3 de año y periodo del año respectivamente.

- Identifica qué el "no. de formulario" de la casilla no. 29 del formulario no. 490, corresponda al "no. de formulario" que se evidencia en la casilla no. 4 del formulario no. 350 del mismo periodo.

- Comprueba que el valor de la casilla no. 36 del formulario no. 490, corresponda a ca silla no. 82 del formulario no. 350

Liquidación

A partir de la información en el software contable y los registros recibidos por en Numera se liquida cada una de las casillas de la Retención en la fuente. La lógica esta ligada a parametrización. Los software contables que tienen esta funcionalidad vigente son: - Odoo

Cálculo del impuesto

Numera hoy está 100% integrado con el sistema contable Odoo. Para las empresas activas en este sistema realizamos el cálculo automático del impuesto.

Tipos de búsqueda que realiza Numera en el software contable para preparar los impuestos

Para entregarle a los usuarios el formulario realizamos este tipo de cálculos o búsquedas:

1. Consulta impuestos causados: Tomamos el valor causado buscando el impuesto que aplique en "Impuesto (cuota)"'" de los apuntes contables. Para ejemplificar, la búsqueda de los impuestos causados del impuesto RTE FTE (C) SERVICIOS EN GENERAL 4% sería:

2. Consulta la base que causó el impuesto: Tomamos el valor causado buscando el impuesto que aplique en "Impuesto"'" de los apuntes contables. la búsqueda de las bases que causaron el impuesto RTE FTE (C) SERVICIOS EN GENERAL 4% sería:

3.Operaciones aritméticas: Operaciones realizadas por Numera directamente desde datos del formulario

Información que alimenta cada casilla del formulario

Auditoría de impuestos

En Numera hemos comprobado que las validaciones que hacen actualmente los seres humanos, pueden ser realizadas por máquinas. Construimos auditorías por cada casillas del formulario, que son reportadas como alarmas en la parte inferior del home del impuesto.

Estas auditorías excluyen cualquier registro realizado en el diario "cierre de impuestos", a menos que en la descripción indiquen lo contrario. Se esquematiza así para que la auditoría no tome como movimientos los "cruces" de cuentas de impuestos, por ejemplo el traslado de cada subcuenta a una cuenta de pago (cuenta contable 23659501). Realizar dos registros permitirá que la cuenta de pago sean un tipo de cuenta "a pagar", y el informe de cuentas por pagar incluirá las deudas a la autoridad tributaria.

En un futuro cercano pretendemos realizar automáticamente el registro del pago del impuesto; es decir: (1) el "cruce" de impuestos cuando el impuesto pase a estado "presentado (en el diario cierre de impuestos) y (2) el registro del pago cuando el impuesto pase a estado "pagado" (en el diario de bancos).

Las auditorías que realizamos son:

| Código de la auditoría | Descripción |

|---|---|

| audit_42_49 | Compara el total de los ingresos causados en el periodo (valor neto de la cuenta contable 4, es decir crédito menos débito) vs los ingresos declarados en las casillas 42 al 49 del formulario. En en valor de la auditoría excluímos la utilidad en venta de p.p y e (cuentas contables 4245), los intereses bancarios (cuenta contable 42102001) y los descuentos en compras que hayan sido registrados en el ingreso (42503001). |

| audit_52 | Compara las retenciones de rentas laborales causadas en las cuenta contables 23650501 y 23650502 (valores crédito) vs las declaradas en la casilla 52 del formulario. |

| audit_54 | Compara las retenciones de honorarios causados en las cuenta contables 23651501 y 23651502 (valores crédito) vs las declaradas en la casilla 54 del formulario. |

| audit_55 | Compara las retenciones por comisiones causadas en las cuentas contables 23652001 y 23652002 (valores crédito) vs las declaradas en la casilla 55 del formulario |

| audit_56 | Compara las retenciones por servicios causados en las cuentas contables 23651503, 23651504, 23652501, 23652502, 23652503, 23652504, 23652505, 23652506, 23652507, 23652508 y 23652509 (valores crédito) vs las declaradas en la casilla 56 del formulario |

| audit_57 | Compara las retenciones por rend. financieros causados en las cuentas contables 23653501, 23653502 y 23653503 (valores crédito) vs las declaradas en la casilla 57 del formulario |

| audit_58 | Compara las retenciones por arrendamientos causadas en las cuentas contables 23653001 y 23653002 (valores crédito) vs las declaradas en la casilla 58 del formulario |

| audit_59 | Compara las retenciones por regalías y explotaciones PI causadas en la[cuenta contable 23657090 (valores crédito) vs las declaradas en la casilla 59 del formulario |

| audit_60 | Compara las retenciones por dividendos y participaciones causadas en las cuenta contable 23651001 (valores crédito) vs las declaradas en la casilla 60 del formulario |

| audit_61 | Compara las retenciones por compras causadas en las cuentas contables 23654001, 23654002, 23654003, 23654004, 23654005, 23654101, 23654102, 23654103 y 23654104 (valores crédito) vs las declaradas en la casilla 61 del formulario. |

| audit_63 | Compara las retenciones por construcción causadas en la cuenta contable 23654105 vs las declaradas en la casilla 63 del formulario |

| audit_65 | Compara las retenciones de loterías, rifas apuestas, etc causadas en la cuenta contable 23654501vs las declaradas en la casilla 65 del formulario |

| audit_67 | Compara las autorretenciones causadas en las cuentas contables 236566 vs los ingresos multiplicados por la tarifa de autorenta (0,4%, 1,6% o 0,8%) que se declaran en la casilla 67 del formulario. |

| audit_68_74 | Compara las autorretenciones practicadas por empresas autorretenedoras y causadas en las cuentas contables 2365 (naturaleza crédito) vs las declaradas en las casillas 67 al 74 del formulario |

| audit_75_76 | Compara las retenciones del exterior causadas en las cuentas contables 23655001, 23655002, 23655004, 23655005, 23655006, 23655007, 23655008 y 23655009 con las declaradas en las casillas 75 al 76 del formulario. |

| audit_77 | Compara las retenciones en la fuente en exceso (o devolución de retenciones) registradas en las cuentas contables 2365 (de naturaleza débito) vs las declaradas en la casilla 77 del formulario. En la auditoría se excluyen los movimientos del pago de retención, registrados en la cuenta contable 23659501 |

| audit_78 | Compara el valor a pagar de las retenciones en la fuente registradas en el mes en las cuentas 2365 (crédito menos débito) vs el valor a pagar de la casilla 78 del formulario |

| audit_79 | Compara las retenciones de iva practicadas a responsables de iva, causadas en las cuentas contables 23671501, 23671502, 23671503, 23671504, 23671505 y 23671506 vs las declaradas en la casilla 79 del formulario |

| audit_80 | Compara las retenciones de iva practicadas a terceros del exterior causadas en las cuentas contables 23670501 y 23670502 vs las declaradas en la casilla 80 del formulario. |

| audit_81 | Compara las retenciones de iva en exceso (o devolución de retenciones) registradas en las cuentas contables 2367 (de naturaleza débito) vs las declaradas en la casilla 81 del formulario. En la auditoría se excluyen los movimientos del pago de retención, registrados en la cuenta contable 23679501 |

| audit_82 | Compara el valor a pagar de las retenciones de iva registradas en el mes en las cuentas 2367 (crédito menos débito) vs el valor a pagar de la casilla 82 del formulario |

| audit_87_1 | Compara el valor a pagar de las retenciones en la fuente y de iva registradas en el mes en las cuentas 2365 y 2367 (crédito menos débito) vs el valor a pagar de la casilla 87 del formulario |

| audit_87_2 | Compara el valor a pagar de las retenciones en la fuente y de iva registradas en el mes en las cuentas 2365 y 2367 (saldo contable) vs el valor a pagar de la casilla 87 del formulario. Recomendamos revisar si la retención en la fuente del mes anterior fue pagada, o si el pago no se ha registrado en la contabilidad. |

Retención en la fuente por rentas de trabajo

En Numera realizamos el cálculo de la retención en la fuente para la nómina y para los documentos que sean radicados como documento soporte DIAN que cumplan ciertos requisitos. Revisa aquí como realizamos este proceso.